Berufsunfähigkeitsrente beantragen: So geht es richtig

- Ein Viertel aller Rentenanträge wird seit Jahren von den Versicherungen regelmäßig abgelehnt.

- Der häufigste Grund für die Ablehnung: Der Versicherte hat Fehler bei der Beantragung der Berufsunfähigkeitsrente gemacht.

- Fehler bei der Beantragung der Rentenleistung sind schwer oder manchmal gar nicht mehr zu korrigieren.

Wie viele Anträge werden abgelehnt?

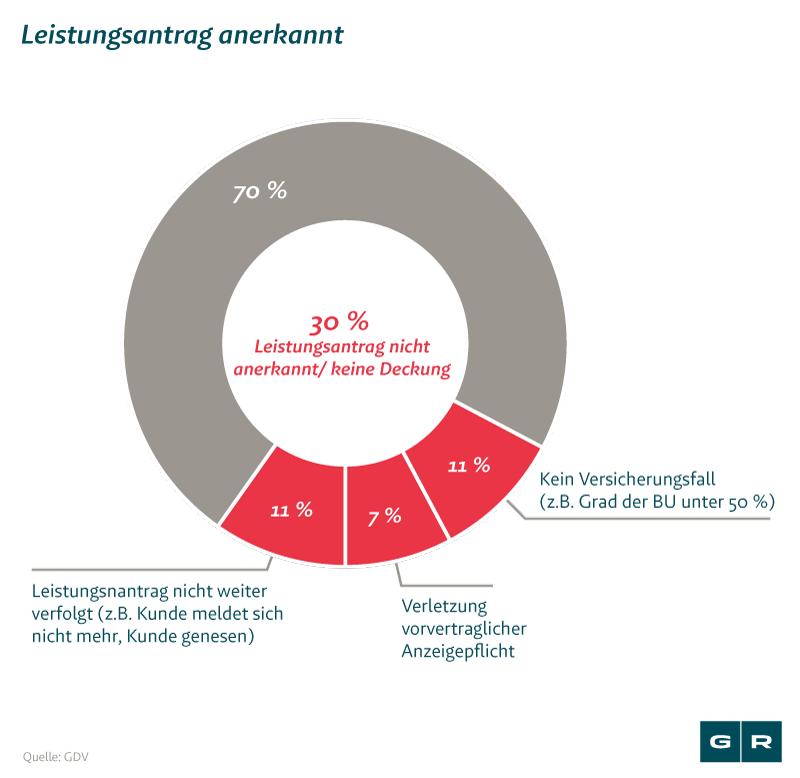

Nach einer Statistik des Gesamtverbandes Deutscher Versicherer (GDV) werden 30 % der Leistungsanträge bei der Berufsunfähigkeit abgelehnt - das sind über ein Viertel aller Anträge auf Berufsunfähigkeit (siehe Grafik). Häufigster Grund für eine Ablehnung von Seiten der Versicherung ist, dass der Leistungsantrag nicht vollständig ausgefüllt wurde. Hier kann der Fachanwalt helfen und somit Chancengleichheit zwischen Antragsteller und Versicherungsunternehmen herstellen. Denn der Versicherte hat nicht nur die Nachricht zu verdauen, dass er berufsunfähig geworden ist, er muss sich auch noch mit einer Unzahl von Formularen abplagen, die nicht immer verständlich formuliert sind. Und hier liegen die Fallstricke. Wer den Antrag falsch, zu spät oder nicht in vollem Umfang ausfüllt, dem drohen entweder massive Abstriche in der Leistung oder im schlimmsten Fall die komplette Verweigerung der Leistung.

Überlassen Sie die Prüfung den Expert:innen und schlagen Sie sich nicht mit dem Kleingedruckten herum. Unser Kooperationspartner Keen Law Rechtsanwälte prüft unverbindlich anhand Ihrer Angaben, ob sich ein Vorgehen gegen Ihre Versicherung lohnt.

Berufsunfähigkeitsrente beantragen: Was ind die Voraussetzungen?

Wer berufsunfähig wird, muss einige Voraussetzungen erfüllen, damit die Versicherung ihr Leistungsversprechen in vollem Umfang gewährt. Wichtigste Voraussetzung: Ein Arzt muss nachweisen, dass der Grad der Berufsunfähigkeit über 50 % beträgt. Dann kann der Versicherte eine Berufsunfähigkeitsrente beantragen. Der Versicherungsfall tritt ein, wenn der Versicherte infolge von Krankheit oder Körperverfall voraussichtlich sechs Monate ununterbrochen außerstande sein wird, seinen Beruf oder seine bisherige Tätigkeit auszuüben. Welche Voraussetzungen genau vorliegen müssen, lesen Sie in unserem Artikel: Voraussetzungen für den Eintritt der Berufsunfähigkeit.

Wie läuft die Beantragung der Berufsunfähigkeitsrente ab?

Manchmal kommt es doppelt schlimm: Erst ein gesundheitlicher Schicksalsschlag durch den man berufsunfähig wird und dann will die Berufsunfähigkeitsversicherung nicht zahlen. Doch bevor die Versicherung die Zahlung verweigert oder hinauszögert, muss zunächst ein Antrag auf Berufsunfähigkeit gestellt werden. Hier sind einige Stolperfallen zu umgehen, wie Fachanwältin Jana Meister weiß: „Und selbst wenn wir den Antrag so komplett gemacht haben wie möglich, wissen wir, dass es viel Durchhaltevermögen erfordern kann, bis ein Mandat zu seinem Recht kommt.“

Wir haben die wichtigsten Schritte der Beantragung der Berufsunfähigkeitsrente für Sie zusammengestellt und empfehlen Ihnen, dass Sie sich vom ersten Schritt an von unseren Spezialisten beraten lassen. Nutzen Sie für die Einschätzung Ihres Falles unsere kostenfreie Erstberatung.

Je gezielter und umfangreicher Sie bei der Beantragung der Berufsunfähigkeitsrente den Versicherer informieren, umso schneller kann ein Vorgang auch entschieden werden. Jedoch müssen Sie genau darauf achten, was Sie beantworten und vor allem wie Sie es beantworten. Bei der Berufsunfähigkeitsversicherung geht es für beide Seite um viel Geld – daher wird auch die Versicherung ganz genau prüfen, bevor Sie Ihnen den ersten Euro auszahlt.

1. Feststellung der Berufsunfähigkeit

Bevor Sie einen Antrag wegen Berufsunfähigkeit an Ihre Versicherung stellen, muss in einem medizinischen Gutachten die Berufsunfähigkeit festgestellt werden. Hierfür muss zunächst von Ihrem Arzt zweifelsfrei festgestellt werden, dass Sie zu über 50% nicht mehr fähig sind, Ihre reguläre Arbeit weiter auszuüben. Dazu muss Ihr Arzt wissen, wie Ihr beruflicher Alltag aussieht, damit er feststellen kann, ob in Ihrem Fall eine Berufsunfähigkeit vorliegt.

Wichtig: Sie sind sich nicht sicher, wie Sie bei einer drohenden Berufsunfähigkeit vorgehen sollen? Nutzen Sie unsere kostenfreie Erstberatung, in der wir Ihnen die weiteren Schritte empfehlen und Sie bei der Beantragung der Berufsunfähigkeitsrente begleiten.

2. Schnellstmöglich Berufsunfähigkeitsrente beantragen

Es ist wichtig, dass Sie Ihre Versicherung zügig über Ihre Berufsunfähigkeit informieren. Je nach Versicherungsvertrag könnten Sie eventuell Fristen verpassen.

Allerdings müssen Sie auch nichts überstürzen. Den Antragsbogen können Sie bei Ihrer Versicherung anfordern oder zum Teil auch online ausfüllen. In Ihren Versicherungsbedingungen oder auf dem Antragsbogen selbst finden Sie die Dokumente, die Sie dem Antrag beifügen müssen. Diese Unterlagen sind sehr umfangreich und deshalb meist schon die erste große Hürde für viele Betroffene. Denn nicht nur muss die neue Lebenssituation begriffen und verarbeitet werden, die Betroffenen sehen auch oftmals ihre Existenz gefährdet und können daher schlechter einen kühlen Kopf bewahren.

Gefordert werden relativ einfach zu beschaffende Unterlagen wie der Versicherungsschein sowie ein Nachweis der letzten Zahlung (Kontoauszug). Aber auch eine ausführliche und detaillierte Darstellung der beruflichen Tätigkeit (vor und nach Eintritt der Berufsunfähigkeit) muss an die Versicherung übermittelt werden. Zudem werden sämtliche ärztliche Berichte angefordert, was zum Teil auch Kosten verursacht. Auf keinen Fall sollten Sie der Versicherung eine Schweigepflichtentbindung gegenüber Ihren Ärzten unterschreiben. Die Versicherung soll Ihnen mitteilen, welche Auskünfte sie konkret benötigt und Sie sollten diese dann selbst einholen. So erhalten Sie sich die Möglichkeit noch einmal selbst in Ihre Krankenakte zu schauen und Einzelheiten vorab mit Ihrem Arzt zu klären.

Wichtig: Lassen Sie sich bereits jetzt von unseren spezialisierten Anwälten begleiten. Sie können mit unserer Hilfe Fehler vermeiden, die zu Leistungskürzungen oder Zahlungsverweigerung führen können. Nutzen Sie unsere kostenfreie Erstberatung.

3. Fragebogen des Versicherers

Nachdem Sie Ihren Antrag auf Berufsunfähigkeit bei der Versicherung eingereicht haben, bekommen Sie entweder eine Aufforderung, weitere Unterlagen einzureichen oder direkt einen Fragebogen zugeschickt. Dies ist die zweite Hürde, die Sie im Verlauf der Beantragung der Berufsunfähigkeit überwinden müssen und bei der wiederum höchste Vorsicht beim Ausfüllen geboten ist. In diesem Fragebogen werden unter anderem weitere Fragen zum Gesundheitszustand abgefragt oder Sie werden aufgefordert, weitere Arztberichte zu beschaffen. Hier sieht Fachanwältin Jana Meister einen Schwachstelle: „Das ist der Punkt, an dem die meisten Versicherungen einen Hebel finden, wenn sie es darauf anlegen.“ Auch ein ärztliches Gutachten kann der Versicherer hier auf seine Kosten in Auftrag geben.

Wichtig: Hier gilt einmal mehr: füllen Sie diesen Fragebogen nicht ohne Hilfe aus, denn auch hier verbergen sich Tücken, die Ihnen viel Streit mit der Versicherung einbringen können. Lassen Sie sich durch uns beim Beantragungsprozess begleiten und nutzen Sie unsere kostenfreie Erstberatung.

BU-Rente beantragen: Vorsicht bei Hilfe durch die Versicherung?

Verlockend scheint das Angebot mancher Versicherungen, dem Versicherten bei der Antragstellung behilflich zu sein. Anstelle eines Antragsformulars erhält er dann einen Anruf von seiner Versicherung. Ein Mitarbeiter der Versicherung füllt dann mit dem Versicherten per Telefon den Antrag auf Berufsunfähigkeit aus. Oder aber die Versicherung bietet einen Hausbesuch an, um mit dem Versicherten den Antrag auszufüllen. Von diesen Serviceangeboten ist abzuraten. Hier besteht die Gefahr, „ungeeignete“ oder widersprüchliche Angaben zu machen. Denn selbst wenn es sich um externe Dienstleister handelt, so stehen sie der Versicherung näher als dem Versicherten.

Hinweis: Der Versicherungsnehmer ist nicht verpflichtet, seinen Rentenantrag telefonisch oder bei ihm zu Hause durch einen Mitarbeiter der Versicherung aufnehmen zu lassen.

Überlassen Sie die Prüfung den Expert:innen und schlagen Sie sich nicht mit dem Kleingedruckten herum. Unser Kooperationspartner Keen Law Rechtsanwälte prüft unverbindlich anhand Ihrer Angaben, ob sich ein Vorgehen gegen Ihre Versicherung lohnt.

Berufsunfähigkeitsrente beantragen: Brauche ich anwaltliche Hilfe?

Bevor Sie Fehler bei der Beantragung der Berufsunfähigkeitsrente machen, die Ihnen durch die Ablehnung des Antrags teuer zu stehen kommen, ist abgesehen von der Vermeidung einer möglicherweise stressigen Auseinandersetzung mit Ihrer Versicherung die Beauftragung eines Rechtsanwalts eine lohnende Option. Dies gilt insbesondere dann, wenn Sie – aus welchen Gründen auch immer – bereits Probleme erwarten.

Eine unabhängige und kompetente Hilfe bei der Beantragung der Berufsunfähigkeitsrente können Sie von einem Fachanwalt für Versicherungsrecht erwarten. Dieser begleitet den komplizierten und für viele Betroffene aufwendigen Antragsprozess. So vermeiden Sie Fehler und beschleunigen die Gewährung der Berufsunfähigkeitsrente in vollem Umfang.

Antrag auf Berufsunfähigkeit abgelehnt

Unser Mandant, Fahrzeugpfleger in seinem Ein-Mann-Betrieb, beantragte aufgrund seiner Berufsunfähigkeit bei seiner Versicherung, der Debeka, die Zahlung einer Berufsunfähigkeitsrente. Leider Vergeblich. Wiederholt wurde sein Antrag abgelehnt. In der Folgezeit erlitt er noch mehrere kleine Herzinfarkte. Zudem kamen weitere Erkrankungen, u.a. eine arterielle Hypertonie, hinzu. Vor allem die immer wieder auftretenden Herzbeschwerden machten es ihm unmöglich, zu arbeiten. Der durch die Debeka beauftragte Gutachter stellte fest, dass weder durch organische noch psychische Erkrankungen eine Funktions- oder Leistungsstörung eingetreten sei. Durch die Herzinfarkte wäre lediglich eine Einschränkung der Berufsfähigkeit zu 30 % gegeben.

Nachdem der berufsunfähige Fahrzeugpfleger über ein Jahr erfolglos versucht hatte, seine ihm zustehende Rente selbstständig bei der Versicherung zu erwirken, kam er zu uns. Wir forderten die Debeka auf, ihrer Leistungspflicht nachzukommen. Unser Mandant kam letztendlich zu seinem Recht, gerichtlich konnten wir eine Zahlung von 110.000 Euro für unseren Mandanten erwirken.

Beitrag geprüft von

Rechtsanwalt Philipp Caba**

Philipp Caba ist ein erfahrener Rechtsanwalt mit Schwerpunkt auf Zivil-, Bank- und Versicherungsrecht. Er studierte in Deutschland und Schweden und ist Geschäftsführer der Gansel Rechtsanwälte Rechtsanwaltsgesellschaft mbH.

* Angestellte Anwälte, ** Geschäftsführer, *** Freischaffende Rechtsanwälte