Anwalt Gebäudeversicherung – Experten an Ihrer Seite

- Bei der Schadensregulierung kommt es bei der Gebäudeversicherung oft zu Rechtsstreitigkeiten und Beschwerden.

- Auch grobe Fahrlässigkeit auf Seiten des Versicherten ist ein häufiger Grund, warum Versicherer nicht zahlen wollen.

- Die Entschädigung durch die Gebäudeversicherung fällt oftmals zu gering aus.

Wofür benötigt man eine Gebäudeversicherung?

Beispielsweise kann ein Brand dazu führen, dass man all sein Hab und Gut verliert. Ein kleiner Funke und bald darauf steht das ganze Haus in Flammen. Die Schäden durch das Feuer und gegebenenfalls das Löschwasser der Feuerwehr sind dann oft enorm, da der Wiederaufbau und die Reparatur mit extrem hohen Kosten verbunden ist. Feuerschäden sind ein Fall, in dem die Wohngebäudeversicherung zahlt. Ebenfalls kann man sich gegen Sturm- oder Hagelschäden, Leitungswasserschäden oder Blitze und Explosionen versichern lassen.

Abgesichert ist das Risiko von Schäden am Haus und für sogenanntes festes Inventar. Dazu gehören zum Beispiel Heizungen oder Badewannen. Die Versicherung zahlt – und zwar im Gegensatz zu Versicherungen wie der Haftpflichtversicherung im Umfang des Neuwertes – für die Instandsetzung, Sanierung, den Neubau und Wiederaufbau. Da Schäden an Gebäuden schnell sehr teuer werden können und in einer Immobilie meist viel Kapital steckt, ist die Gebäudeversicherung für alle Immobilienbesitzer essentiell. Zudem machen die Banken üblicherweise die Auszahlung eines Darlehens zur Finanzierung einer Immobilie von dem Abschluss einer Gebäudeversicherung abhängig. Denn die Immobilie dient meist der Absicherung des Darlehens.

Überlassen Sie die Prüfung Expert:innen im Versicherungsrecht und schlagen Sie sich nicht mit dem Kleingedruckten herum. Unser Kooperationspartner Wirth-Rechtsanwälte prüft anhand Ihrer Angaben kostenfrei und unverbindlich, ob sich ein Vorgehen gegen Ihre Gebäudeversicherung lohnt.

Was, wenn die Versicherung im Schadensfall nicht helfen will?

Auch Versicherungen sind gewinnorientierte Unternehmen. Es ist daher ein offenes Geheimnis, dass auch Gebäudeversicherungen lieber das Geld bei sich behalten, als zahlen zu müssen. Im Ergebnis kommt es daher immer wieder zum Streit über die Regulierung – vor allem bei hohen Summen.

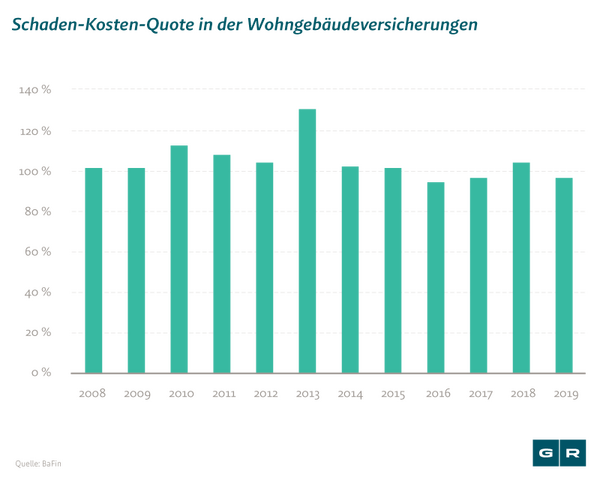

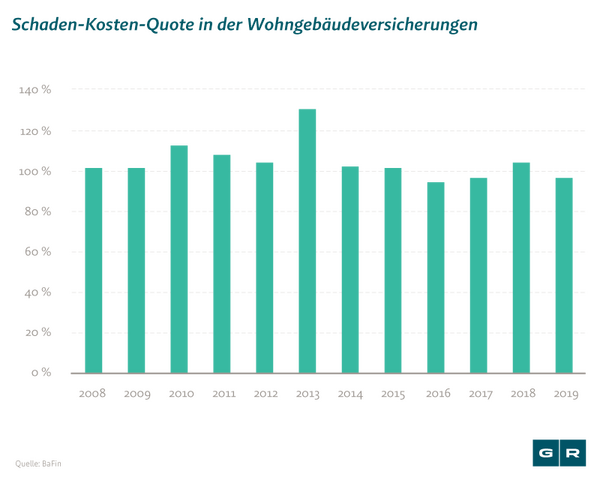

Wirft man an dieser Stelle einen Blick auf folgende Statistik des Gesamtverbands der Deutschen Versicherungswirtschaft (GdV) lässt sich herleiten, warum die Gebäudeversicherung sich gerne mal quer stellt und Leistungen verweigert. Denn anhand der Statistik ist erkennbar, dass Wohngebäudeversicherungen für die Anbieter nicht sonderlich profitabel sind. Was sich dann auch schlussendlich auf die Kostenübernahme auswirkt. Dies zeigt sich in der Entwicklung der sogenannten Schaden-Kosten-Quote. Sie zeigt an, ob ein Versicherungssegment profitabel ist oder nicht. Liegt die Quote über 100 %, so macht das Unternehmen mit diesem Versicherungssegment Verlust. Erstmals seit dem Jahr 2005 lag diese im Jahr 2016 mit 96 % innerhalb der Gewinnzone. In den zehn Jahren zuvor mussten Versicherer für dieses Versicherungssegment jährlich mehr ausgeben, als sie einnahmen:

Anwalt Gebäudeversicherung: Wie können Experten unterstützen?

Wenn die Gebäudeversicherung nicht zahlen will, die Leistung kürzt oder die Zahlung verzögert, kann Ihnen oftmals nur ein spezialisierter Anwalt zu Ihrem Recht verhelfen. Denn er ist aus langjähriger Erfahrung mit den Ausflüchten der Versicherer vertraut und weiß diese zu entkräften. Zudem kennt er die aktuellen Urteile der Gerichte und kann so den Versicherern auf Augenhöhe begegnen.

Im Folgenden nennen wir Ihnen typische Fälle, in denen es zu Problemen bei der Schadensregulierung durch die Gebäudeversicherung kommen kann und erklären, wie ein Anwalt dafür sorgen kann, dass Sie nicht leer ausgehen oder zu wenig Geld erhalten. Anwaltliche Hilfe kann im Zweifelsfall auch deshalb sehr wichtig werden, da es besonders bei der Wohngebäudeversicherung häufig um hohe Summen geht.

#1 Verletzung der vertraglichen Obliegenheiten

Ein häufiger Grund, warum Wohngebäudeversicherungen die Leistung verweigern, ist, dass der Versicherungsnehmer eine vertraglich vereinbarte Obliegenheit verletzt habe. Obliegenheiten bezeichnen vertraglich vereinbarte Regeln, die der Versicherungsnehmer einhalten muss, um seine Rechte gegenüber dem Versicherer zu behalten. Sie finden sich in den Versicherungsbedingungen und dem Versicherungsvertragsgesetz (VVG).

Vor Eintritt des Versicherungsfalles gibt es beispielsweise die Obliegenheit, eine nachträgliche Gefahrerhöhung unverzüglich zu melden. Diese kann eintreten, wenn Sie Ihre Immobilie nicht nur als Wohngebäude, sondern zusätzlich als Herberge nutzen.

Auch nach Eintritt des Versicherungsfalles müssen Sie bestimmte Regeln befolgen. Laut der sogenannten Mitwirkungsobliegenheit müssen Sie zum Beispiel bei der Feststellung des Versicherungsfalls helfen. Konkret bedeutet dies, dass Sie den Schaden unverzüglich Ihrer Versicherung melden müssen. An der weiteren Bearbeitung müssen Sie durch Auskünfte zum Schadenshergang und die Herausgabe hierzu relevanter Unterlagen an den Versicherer mitwirken. Außerdem dürfen Sie nichts am Schadensbild verändern, bevor ein von der Versicherung beauftragter Sachverständiger es begutachtet hat.

Wenn Ihre Wohngebäudeversicherung nicht zahlen will und die Ablehnung mit einer Obliegenheitsverletzung begründet, sollten Sie sich damit jedoch nicht einfach abfinden. Oftmals begründen Versicherer ihre Zahlungsverweigerungen fehlerhaft oder ihre Schilderung der Sachlage weist Fehldeutungen auf. Zudem gibt es nicht nur für Sie, sondern auch für Ihre Versicherung Regeln und Fristen, an die sie sich halten muss. Deshalb kann es sich lohnen, einen auf Versicherungsrecht spezialisierten Anwalt hinzuzuziehen, der für Sie einschätzt, ob Ihre Ablehnung gerechtfertigt und formal richtig ist, oder ob Sie dagegen vorgehen sollten. Unsere Experten unterstützen Sie dabei gern.

#2 Grobe Fahrlässigkeit

Auch grobe Fahrlässigkeit auf Seiten des Versicherten ist ein häufiger Grund, warum Versicherer nicht zahlen wollen. Unter grober Fahrlässigkeit wird allgemein die Verletzung der im Verkehr erforderlichen Sorgfalt in ungewöhnlich hohem Maße verstanden. Ob ein Verhalten nach diesem Maßstab grob fahrlässig ist, ergibt sich aus einer Wertung des Einzelfalles und ist selten so eindeutig wie in diesem Beispiel: Sie zünden im Wohnzimmer eine Kerze an und löschen sie nicht, bevor sie zum Wochenendeinkauf aufbrechen; die Kerze brennt unbeaufsichtigt weiter und es entsteht ein Brand.

Im Gegensatz zur einfachen Fahrlässigkeit, bei der Ihr Versicherer voll leistungspflichtig ist, kann er seine Leistungen kürzen oder sogar ganz streichen, wenn er Ihr Verhalten als grob fahrlässig einstuft. Eine Leistungsverweigerung mit dem Vorwurf, sie hätten sich grob fahrlässig Verhalten, begegnet Ihnen aber nicht nur bei der beispielhaft angeführten Herbeiführung des Versicherungsfalles (§ 81 Absatz 2 VVG), sondern auch dann, wenn Sie eine Ihrer zahlreichen Obliegenheiten aus dem Versicherungsvertrag verletzen (§ 28 VVG).

Ob ein Verhalten grob fahrlässig ist, folgt aus einer Bewertung der Umstände des Einzelfalles durch den jeweiligen Richter. Wenn Ihnen wegen grober Fahrlässigkeit die Leistung gekürzt oder sogar gestrichen werden soll, kann es also sinnvoll sein, einen Anwalt hinzuzuziehen, der für Sie einschätzen kann, wie stichfest die Argumentation des Versicherers ist.

Tarif mit "Verzicht auf Einrede grober Fahrlässigkeit" wählen

Um in Bezug auf grobe Fahrlässigkeit Streit mit dem Versicherer zu vermeiden, können Sie einen Tarif wählen, der einen "Verzicht auf die Einrede der groben Fahrlässigkeit" enthält. Was kompliziert klingt, ist eigentlich simpel: Der Versicherer verzichtet durch diese Klausel darauf, sich im Versicherungsfall auf grobe Fahrlässigkeit zu berufen und deshalb seine Leistung zu kürzen oder zu streichen. Dadurch steigt zwar die Prämie, jedoch wird ein im Ernstfall häufiger Ablehnungsgrund des Versicherers ausgeschlossen.

#3 Entschädigung durch die Gebäudeversicherung fällt zu gering aus

Immer wieder kommt es bei der Wohngebäudeversicherung zu Auseinandersetzungen über die Höhe des vom Versicherer zu ersetzenden Schadens. Dabei weicht die Summe, welche der Versicherer zur Schadensregulierung zahlen will, meist erheblich von den Vorstellungen des Versicherten ab. So kommt es bei Wasserschäden häufig vor, dass der Versicherer lediglich für eine oberflächliche Sanierung zahlen will, obwohl eine umfassende Instandsetzung der Rohrleitungen und des Mauerwerks erforderlich ist. Um zu vermeiden, dass man auf den hierfür entstehenden Mehrkosten sitzenbleibt, sollte man teure Reparaturen nicht voreilig durchführen lassen.

Die Allgemeinen Bedingungen für die Wohngebäudeversicherung (VGB), die man bei Abschluss eines Versicherungsvertrages erhält, sehen bei solchen Meinungsverschiedenheiten außerdem ein außergerichtliches Sachverständigenverfahren vor. Darin wird die Schadenshöhe festgestellt – und es sollen Gerichtsverfahren vermieden und die Gerichte entlastet werden. Beide Parteien benennen im Sachverständigenverfahren jeweils einen Sachverständigen, der die Schadenshöhe bestimmen soll. Diese wiederum bestimmen einen weiteren Sachverständigen als Obmann. Falls die Sachverständigen der beiden Parteien zu abweichenden Einschätzungen kommen, trifft der Obmann eine Entscheidung. Diese ist für beide Parteien verbindlich, es sei denn, es wird nachgewiesen, dass sie erheblich von der wirklichen Sachlage abweichen. Sofern nichts anderes vereinbart wurde, trägt jede Partei die Kosten ihres Sachverständigen selbst, die Kosten für den Obmann entfallen je zur Hälfte auf beide Parteien.

Ein außergerichtliches Sachverständigenverfahren kann eine gute Möglichkeit sein, sich mit seiner Versicherung zu einigen. Doch das kostenverursachende Verfahren ist nicht immer sinnvoll. Ein Anwalt für Versicherungsrecht kann Sie diesbezüglich beraten und für Sie einschätzen, ob die Einleitung des Verfahrens in Ihrem Fall empfehlenswert ist. Wenden Sie sich für eine kostenfreie Erstberatung an unsere Experten und lassen Sie sich von ihnen gegebenenfalls andere Vorgehensmöglichkeiten aufzeigen.

Überlassen Sie die Prüfung Expert:innen im Versicherungsrecht und schlagen Sie sich nicht mit dem Kleingedruckten herum. Unser Kooperationspartner Wirth-Rechtsanwälte prüft anhand Ihrer Angaben kostenfrei und unverbindlich, ob sich ein Vorgehen gegen Ihre Gebäudeversicherung lohnt.

Beitrag geprüft von

Rechtsanwalt Philipp Caba**

Philipp Caba ist ein erfahrener Rechtsanwalt mit Schwerpunkt auf Zivil-, Bank- und Versicherungsrecht. Er studierte in Deutschland und Schweden und ist Geschäftsführer der Gansel Rechtsanwälte Rechtsanwaltsgesellschaft mbH.

* Angestellte Anwälte, ** Geschäftsführer, *** Freischaffende Rechtsanwälte