Sondertilgung bei Darlehen – Schneller aus den Schulden

- Lange möchte man nicht auf den Kreditschulden sitzen bleiben.

- Wer den finanziellen Spielraum hat, kann beim Darlehen auf das Sondertilgungsrecht zurückgreifen – wenn es mit dem Kreditinstitut vereinbart ist.

- Welche Vorteile das möglicherweise hat, erklären wir hier.

Was ist eine Sondertilgung bei Darlehen?

Neben den normalen monatlichen Tilgungsraten können zwischen Kreditnehmenden und Kreditgebenden sogenannte Sondertilgungen vereinbart werden. Mit diesen individuellen Beträgen, die in zeitlich vereinbarten Abständen gezahlt werden, kann der Kredit schneller getilgt werden.

Für welche Art von Darlehen gibt es das Sondertilgungsrecht?

Grundsätzlich ist das Recht auf Sonderzahlung für die meisten Kreditarten verfügbar, insofern sich Kreditnehmer:innen und das Kreditinstitut vertraglich darauf einigen. In den meisten Fällen wird es jedoch nur auf Baufinanzierungen angewendet. Bei normalen Ratenkrediten gibt es dieses Angebot in deutlich weniger Fällen.

Welche Vorteile bietet die Sondertilgung bei Darlehen?

Sondertilgung beim Darlehen kann unter Umständen für positive Effekte sorgen. Jedoch ist das abhängig von den Effektivzinsen und der Art und Höhe des Kredits.

Laufzeit verkürzen

Die Laufzeit wird durch die Sondertilgung verkürzt, sodass man unter Umständen eine Menge Zeit für die Tilgung des Kredits sparen kann und nicht zu lange auf den Kosten sitzen bleibt.

Flexibilität erhalten

Unerwartete Einkünfte oder eine Verbesserung der finanziellen Situation können die Planung zur Tilgung des Darlehens stets verändern. Durch die Vereinbarung von Sondertilgungen erhält man sich somit Flexibilität, die auf die Wechselhaftigkeit des Alltags angepasst ist.

Vorfälligkeitsentschädigung minimieren

Wenn man ein Darlehen früher tilgen möchte, verlangen Kreditinstitute meist eine Vorfälligkeitsentschädigung. Eine Vereinbarung zur Sondertilgung kann diese in vielen Fällen mindern.

Keine Verpflichtung

Für den/die Kreditnehmer:in besteht grundsätzlich keine Pflicht zur Sondertilgung. Das gilt auch, wenn sie vertraglich mit dem Kreditinstitut vereinbart wurde. Je nach Lebenssituation können Sie also entscheiden, ob Sie einen anstehenden Sondertilgungs-Termin wahrnehmen oder nicht.

Kann man mit der Sondertilgung Geld sparen?

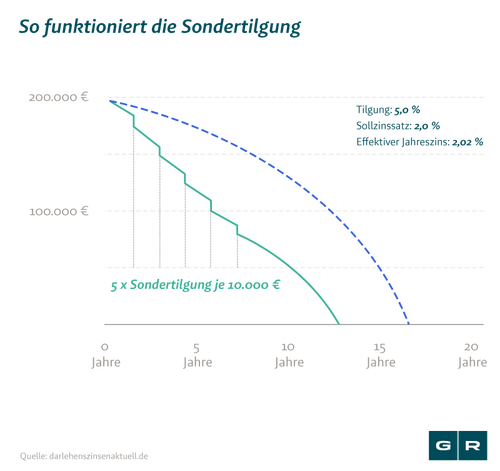

Unter Umständen kann man sogar viel Geld sparen. Möglich ist das aber nur, wenn der Effektivzins durch die Sondertilgung nicht oder nur bedingt erhöht wird. In folgendem Beispiel berechnen wir den Vorteil einer Sondertilgung anhand eines Kredits von 200.000 Euro und Monatsraten von 900 Euro über 10 Jahre Sollzinsbindung:

Übersteigt der Effektivzins in dem Beispiel 2,65 %, bleibt nach Tilgungsablauf keine Ersparnis mehr übrig. Dann ergibt sich aus der Sondertilgung lediglich der zeitliche Vorteil. Berechnen Sie die Werte am besten vorab mit Ihrem Kreditinstitut. Alternativ gibt es bei einigen Online-Rechnern die Möglichkeit, den finanziellen Vorteil im Vorfeld selbst auszurechnen.

Wann kann ich eine Sondertilgung leisten?

Die Zeitpunkte der Sondertilgung werden im Kreditvertrag festgelegt. In der Regel gibt es die Möglichkeit, einen oder mehrere Termine über das Jahr zu verteilen. Die Zahlung sollte dann nicht vergessen werden, da ansonsten das Sondertilgungsrecht für den Rest des Jahres verfällt.

Wie hoch darf die Sondertilgung ausfallen?

Die Höhe der Sondertilgung kann je nach Kreditinstitut unterschiedlich ausfallen. In der Regel liegen sie zwischen 5 und 10 % der Nettodarlehenssumme pro Jahr. Ob dann ein Zinsaufschlag fällig wird, ist ebenfalls von der Bank abhängig. Je nach Kreditinstitut kann auch ein fester Betrag vereinbart werden, der jährlich einmalig neben den Monatsraten gezahlt werden darf. Dieser kann zwischen 5.000 bis 10.000 Euro liegen.

Beitrag geprüft von

Rechtsanwalt Philipp Caba**

Philipp Caba ist ein erfahrener Rechtsanwalt mit Schwerpunkt auf Zivil-, Bank- und Versicherungsrecht. Er studierte in Deutschland und Schweden und ist Geschäftsführer der Gansel Rechtsanwälte Rechtsanwaltsgesellschaft mbH.

* Angestellte Anwälte, ** Geschäftsführer, *** Freischaffende Rechtsanwälte