Fehlerhafte Widerrufsbelehrung DKB

- Haben Sie nach dem 10. Juni 2010 einen Immobilienkredit bei der Deutschen Kreditbank Aktiengesellschaft (DKB) abgeschlossen?

- Dann können Sie womöglich viel Geld sparen. Denn die DKB hat in zahlreichen Darlehensverträgen fehlerhafte Widerrufsinformationen verwendet.

- Ist auch Ihr Darlehensvertrag betroffen, können Sie den sogenannten Widerrufsjoker ziehen und unter Umständen mehrere tausend Euro durch eine zinsgünstige Umschuldung sparen.

Wozu führt eine fehlerhafte Widerrufsbelehrung bei der DKB?

Haben Sie einen Immobilienkredit bei der DKB aufgenommen, könnte sich nun Folgendes für Sie ergeben: Zahlreiche Darlehensverträge der DKB enthalten fehlerhafte Widerrufsinformationen. Sind die Widerrufsinformationen fehlerhaft oder unvollständig erteilt worden, beginnt das 14-tägige Widerrufsrecht für den Darlehensnehmer nicht zu laufen. Mit der Folge, dass der falsch belehrte Kreditnehmer seinen Darlehensvertrag auch nach Jahren noch widerrufen kann.

Wenn Sie in den letzten Jahren ein Immobiliendarlehen bei der DKB aufgenommen haben, sollten Sie Folgendes bedenken: Wenn Sie nicht ordnungsgemäß über Ihr Widerrufsrecht informiert wurden, können Sie Ihren Darlehensvertrag auch nach Jahren noch widerrufen. Sie könnten somit die Zahlung einer Vorfälligkeitsentschädigung vermeiden und zinsgünstig umschulden. In vielen Fällen lassen sich für den Kreditnehmer so mehrere tausend Euro sparen.

Welche Motive Sie für den Widerruf Ihres Immobilienkredits haben, ist nicht von Bedeutung. Ob Sie zinsgünstig umschulden, Ihr Haus verkaufen oder das Darlehen einfach aufgrund einer Erbschaft zügig zurückzahlen wollen: Am Ende möchten Sie keine hohe Vorfälligkeitsentschädigung zahlen. Der Widerruf Ihres Immobiliendarlehens könnte dafür die Lösung sein.

Welche Verträge der DKB sind betroffen?

Wenn Sie Ihren Immobilienkredit nach dem 10. Juni 2010 abgeschlossen haben, könnte es sich für Sie lohnen, unsere kostenfreie Ersteinschätzung zu nutzen. Unsere Erfahrungen zeigen, dass viele Darlehensverträge, die zwischen dem 11. Juni 2010 bis heute bei der DKB unterzeichnet wurden, fehlerhaft sind. Besonders hoch ist die Wahrscheinlichkeit, dass Sie fehlerhaft belehrt wurden, wenn Sie Ihr Immobiliendarlehen zwischen dem 11. Juni 2010 und dem 12. Juni 2014 abgeschlossen haben.

Haben Sie Ihr Immobiliendarlehen zwischen dem 11. Juni 2010 und dem 20. März 2016 besiegelt, können Sie Ihren Kreditvertrag heute noch widerrufen, wenn Sie nicht ordnungsgemäß über Ihr Widerrufsrecht informiert wurden. Haben Sie Ihren Immobilienkredit nach dem 20. März 2016 abgeschlossen, können Sie Ihren Vertrag nur noch bis zu zwölf Monate und 14 Tage nach Vertragsschluss widerrufen. Für solche Immobiliendarlehen existiert das sogenannte "ewige Widerrufsrecht" nicht. Allerdings haben wir für die Immobilienkredite, die nach dem 20. März 2016 unterzeichnet wurden, eine neue Möglichkeit, um Extra-Kosten zu vermeiden: Mit unserem Vorfälligkeitsjoker schützen wir Sie vor der Zahlung einer Vorfälligkeits- oder einer Nichtabnahmeentschädigung.

Möchten Sie raus aus Ihrem Baukredit, unter Umständen auch einfach um zinsgünstig umzuschulden, aber ohne eine hohe Vorfälligkeitsentschädigung zahlen zu wollen? Haben Sie Ihren Immobilienkredit bei der DKB außerdem zwischen dem 11. Juni 2010 und heute abgeschlossen? Dann sollten Sie sich unbedingt an unsere Experten wenden und Gebrauch von unserer kostenfreien Ersteinschätzung machen. Wir verraten Ihnen, ob Sie nicht ordnungsgemäß belehrt wurden und was das nun für Sie bedeuten könnte. Außerdem bieten wir unseren Mandanten, die ihr Baudarlehen nach dem 20. März 2016 abgeschlossen haben, in vielen Fällen noch eine weitere Lösung an, um sowohl einer Vorfälligkeitsentschädigung als auch einer Nichtabnahmeentschädigung zu entgehen: Und zwar unseren Vorfälligkeitsjoker. Wenn Sie Ihre rechtlichen Möglichkeiten erfahren möchten, hilft Ihnen unsere kostenfreie Ersteinschätzung.

So kommen Sie durch eine Umschuldung zu günstigeren Zinsen

Der Widerruf von Immobilienkrediten ist in zahlreichen Fällen inzwischen leider nicht mehr lukrativ oder sogar nicht mehr möglich. Das heißt allerdings nicht, dass Sie Ihren Immobilienkredit nicht mehr loswerden können:

Sie haben Ihren Kredit vor 2016 abgeschlossen? Dann unterstützen wir Sie bei einer Umschuldung auf günstigere Zinsen.

So können Sie sich ohne Vorfälligkeitsentschädigung vom Immokredit lösen

Ihr Kreditvertrag wurde nach 2016 abgeschlossen? Mit uns können Sie sich von Ihrem Immokredit lösen – ohne Vorfälligkeitsentschädigung zahlen zu müssen. Ob eine Umschuldung auch in diesem Fall lukrativer ist, finden Sie ebenfalls über die kostenlose Prüfung heraus.

Typische Fehler in der Widerrufsbelehrung?

Wir konnten bereits zahlreiche Fehler in den Widerrufsinformationen mehrerer Banken finden, die unseren Mandanten auch noch Jahre nach Darlehensabschluss den Widerruf ihres Darlehens ermöglicht haben. In Darlehensverträgen der DKB sind wir häufig insbesondere auf folgende Fehler gestoßen, die dazu führen, dass der Immobilienkredit auch nach Jahren noch widerruflich ist:

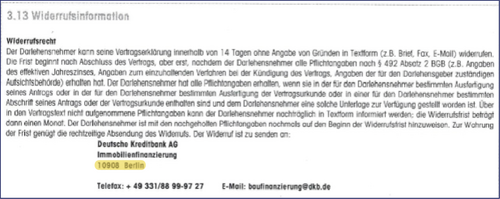

1. Ladungsfähige Anschrift fehlt

Verlangt das Gesetz die Nennung einer ladungsfähigen Anschrift, reicht nicht etwa nur die Angabe eines Postfachs aus. Gibt die DKB in ihren Widerrufsinformationen daher keine Straße an, ist die komplette Widerrufsinformation fehlerhaft. Besonders häufig konnten wir diesen Fehler in Verträgen finden, die zwischen dem 11. Juni 2010 und dem 12. Juni 2014 abgeschlossen wurden. Dass eine derartige Widerrufsbelehrung fehlerhaft ist, sah auch das Kammergericht Berlin in einem von uns geführten Prozess so (Mündliche Verhandlung vom 24. Oktober 2018, Az.: 26 U 150/16).

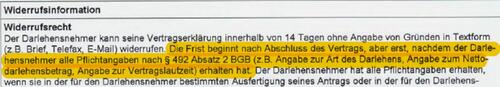

2. Unklarer Fristbeginn

Auch wenn folgende Formulierung in den Widerrufsinformationen auftaucht, ist sie aus unserer Sicht fehlerhaft:

Für den juristisch nicht vorgebildeten Verbraucher wird durch den Verweis auf § 492 Abs. 2 BGB nicht deutlich, wann denn die Widerrufsfrist nun zu laufen beginnt. Damit sind die entsprechenden Widerrufsinformationen nicht klar und verständlich und somit fehlerhaft.

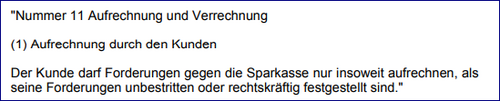

3. Kombination aus fehlerhaften AGB und Widerrufsinformationen

Der Bundesgerichtshof hat mit Urteil vom 20. März 2018 (Az.: XI ZR 309/16) entschieden, dass die folgende AGB-Klausel die Ausübung des Widerrufsrechts unzulässig erschwert:

Wir sind daher der Auffassung, dass die soeben aufgezeigte Klausel, sofern sie sich in den zu dem Darlehensvertrag gehörenden AGB befindet, dazu führt, dass der entsprechende Immobilienkredit auch noch über die gesetzlich vorgegebene Widerrufsfrist hinaus widerruflich ist.

Fehlerhafte Widerrufsbelehrung DKB: Hier hilft der Widerruf

Es gibt unterschiedliche Beweggründe, warum ein laufendes Immobiliendarlehen vorzeitig zurückgezahlt werden soll oder muss. Unabhängig davon, welche Gründe vorliegen, einen laufenden Vertrag beenden zu wollen – mit unserer Hilfe können wir die Zahlung einer Vorfälligkeitsentschädigung vermeiden – sofern Sie Ihren Vertrag bei der DKB zwischen dem 10. Juni 2010 und heute abgeschlossen haben. In folgenden Fällen können wir Ihnen helfen:

Bereits gezahlte Vorfälligkeitsentschädigung zurückholen

Wir helfen Ihnen, wenn Sie wegen der vorzeitigen Rückzahlung Ihres Immobilienkreditvertrages eine Vorfälligkeitsentschädigung an Ihre Bank gezahlt haben. Diese bereits gezahlte Vorfälligkeitsentschädigung können wir für Sie zurückholen – nebst Zinsen und das bis zu drei Jahre rückwirkend. Dies gilt übrigens auch für eine bereits gezahlte Nichtabnahmeentschädigung, die dann anfällt, wenn Sie ein Forward-Darlehen nicht abgenommen haben.

Zahlung einer Vorfälligkeitsentschädigung vermeiden

Wir helfen Ihnen, wenn Sie aus Ihrem Immobilienkredit vorzeitig aussteigen wollen oder müssen, und dafür an Ihre Bank eine Vorfälligkeitsentschädigung zahlen sollen. Zum Beispiel, weil Sie Ihre Immobilie wegen Umzug, Scheidung oder Trennung verkaufen wollen und deshalb Ihren Kredit an die Bank vorzeitig ablösen müssen.

Umschuldung auf niedrige Zinsen

Sie haben vor Jahren einen Immobilienkredit mit einem hohen Zinssatz abgeschlossen und möchten nun die aktuellen Niedrigzinsen nutzen? Oder Sie möchten jetzt bereits Ihre günstigen Zinsen auf weitere Jahre sichern? Dann können wir Ihnen helfen, dass Sie ohne Zahlung einer Vorfälligkeitsentschädigung aus Ihrem laufenden und eventuell hoch verzinsten Vertrag kommen, bzw. diesen zu aktuellen oder besseren Konditionen vorzeitig verlängern. Sie müssen sich dann allerdings zeitgleich um eine neue Finanzierung kümmern, sofern Ihnen die aktuelle Bank kein Angebot macht.

Entlassung eines Darlehensnehmers aus einem laufenden Vertrag (Scheidung, Trennung, Todesfall)

Sie möchten einen oder mehrere Darlehensnehmer aus einem gemeinsamen Vertrag entlassen, um diesen allein weiterzuführen – z. B. wegen Scheidung, Trennung oder Todesfall?

Wie Sie sehen, können wir unseren Mandanten oftmals mehrere Möglichkeiten anbieten, die ihnen die Zahlung einer Vorfälligkeitsentschädigung erspart. Ob der Widerrufsjoker oder unser Vorfälligkeitsjoker in Ihrem Fall infrage kommt und Sie vor der Zahlung einer Vorfälligkeits- oder auch einer Nichtabnahmeentschädigung bewahrt, erfahren Sie bereits im Rahmen unserer kostenfreien Ersteinschätzung.

Gibt es Möglichkeiten wie ich vorzeitig aus meinem Kreditvertrag komme?

Wenn Sie Ihren Immobilienkredit nach dem 20. März 2016 abgeschlossen haben, können wir Ihnen unter Umständen noch eine weitere und in manchen Fällen sogar noch bessere Möglichkeit anbieten, um vorzeitig aus Ihrem Kreditvertrag auszusteigen, ohne eine Vorfälligkeitsentschädigung zahlen zu müssen: Unser Vorfälligkeitsjoker könnte das möglich machen. Dieser schützt Sie bestenfalls nicht nur vor der Vorfälligkeitsentschädigung, sondern auch vor einer Nichtabnahmeentschädigung. Eine solche fordern die Banken in der Regel, wenn Sie bereits für die Zukunft ein Darlehen aufgenommen haben, es dann zum vereinbarten Zeitpunkt aber nicht mehr abnehmen wollen (sogenanntes Forward-Darlehen).

Wobei hilft der Vorfälligkeitsjoker?

Wenn Sie Ihren Immobilienkredit vorzeitig zurückführen möchten, etwa wegen eines Umzuges oder einer Scheidung, und Ihre Bank eine Vorfälligkeitsentschädigung fordert, dann greift der Vorfälligkeitsjoker. Damit können Sie nicht nur die Forderung der Bank abwehren, sondern auch eine bereits gezahlte Vorfälligkeitsentschädigung zurückholen. Zudem können Sie den Joker auch ziehen, wenn Sie ein Forward-Darlehen ablehnen und das Kreditinstitut deshalb von Ihnen eine Nichtabnahmeentschädigung verlangt bzw. schon erhalten hat.

Wie funktioniert der Vorfälligkeitsjoker?

Das Gesetz schreibt in § 502 Abs. 2 Nr. 2 BGB vor, dass die Banken ihre Darlehensnehmer über die Berechnung der Vorfälligkeitsentschädigung hinreichend informieren müssen. Haben sie dies jedoch nur unzureichend getan, können die Banken keine Vorfälligkeits- und aus unserer Sicht auch keine Nichtabnahmeentschädigung von ihren Kunden verlangen. Der große Vorteil an unserem Vorfälligkeitsjoker ist, dass Sie sich zwar die Vorfälligkeitsentschädigung sparen, für sich allerdings keine Anschlussfinanzierung organisieren müssen, denn: Der Darlehensvertrag wird durch den Vorfälligkeitsjoker nicht angegriffen. Die unzureichenden Angaben der Banken führen lediglich dazu, dass diese auch bei einer vorzeitigen Rückzahlung des Kredits keine Vorfälligkeitsentschädigung von Ihnen verlangen können. Weiterhin ist davon auszugehen, dass die Banken außerdem eher einigungsbereit und die Rechtsschutzversicherer vermutlich einfacher von einer Deckungszusage zu überzeugen sind, wenn "nur" die Vorfälligkeitsentschädigung verhindert werden soll, der Darlehensvertrag an sich aber nicht angegriffen wird.

Unsere spezialisierten Rechtsanwälte konnten bereits in zahlreichen Darlehensverträgen Fehler entdecken, die die Anwendbarkeit des Vorfälligkeitsjokers ermöglichen. Die Wahrscheinlichkeit, dass auch Sie vom Vorfälligkeitsjoker profitieren können, ist hoch, wenn Sie Ihren Immobilienkredit nach dem 20. März 2016 abgeschlossen haben. Wenn Sie erfahren wollen, ob Sie unseren Vorfälligkeitsjoker nutzen können, steht Ihnen unsere kostenfreie Ersteinschätzung schnell, einfach und bequem von zu Hause aus zur Verfügung.

Was bringt der Vorfälligkeitsjoker?

Der Vorfälligkeitsjoker sorgt dafür, dass die Bank auch dann keine Vorfälligkeitsentschädigung von Ihnen verlangen kann, wenn Sie Ihren Kredit vorzeitig zurückzahlen. Müssen Sie demnach beispielsweise Ihr Haus aufgrund eines Umzugs oder einer Scheidung verkaufen, können Sie das Darlehen demzufolge vorzeitig zurückzahlen, ohne dass Sie dafür eine Vorfälligkeitsentschädigung zahlen müssten.

Was muss ich bei der Benutzung des Widerrufs- oder Vorfälligkeitsjokers beachten?

Schritt 1: Abschlussdatum prüfen

Als Erstes schauen Sie sich Ihren Darlehensvertrag an und überprüfen das Abschlussdatum. Wenn Sie Ihren Immobilienkredit bei der DKB nach dem 10. Juni 2010 abgeschlossen haben, könnte das für Sie eine Geldersparnis von tausenden Euro bedeuten.

Schritt 2: Kostenfreie Ersteinschätzung einholen

Wichtig ist nun Schritt 2: Bei uns erhalten Sie eine kostenfreie Ersteinschätzung zu Ihrem Fall. Keinesfalls sollten Sie auf die Idee kommen und Ihren Darlehensvertrag widerrufen, ohne dass sich zuvor ein spezialisierter Rechtsanwalt Ihre Unterlagen angeschaut hat. Nicht nur, dass die Banken den Widerruf meist einfach zurückweisen, wenn ihn kein Rechtsanwalt erklärt. Wenn Sie Ihren Vertrag widerrufen, ohne dass Sie dies rechtlich noch können, könnte es unter Umständen sogar sein, dass die Bank Sie verklagt.

Bequemer und stressfreier ist unsere kostenfreie Ersteinschätzung. Unsere Bankexperten schauen sich Ihre Unterlagen kostenfrei an und verraten meist schon binnen 48 Stunden, welche rechtlichen Möglichkeiten im konkreten Einzelfall vorhanden sind. Sollten wir zu dem Ergebnis gelangen, dass Sie den Widerrufsjoker oder unseren Vorfälligkeitsjoker nutzen können, liegt es in Ihrer Hand, ob wir gemeinsam Ihr Recht durchsetzen wollen.

Wie erfahren ist die Kanzlei mit solchen Fällen?

Wir haben bereits über 25.000 Darlehensverträge geprüft und sind die Experten im Bank- und Kapitalmarktrecht. Wir überprüfen Ihre Unterlagen kostenfrei und Sie entscheiden im Anschluss, ob wir Sie bei der Durchsetzung Ihrer Möglichkeiten unterstützen sollen.

Wenn auch Sie von unserem Wissen und unserer Erfahrung profitieren wollen, wenden Sie sich bestenfalls noch heute an unsere Experten. Unsere kostenfreie Ersteinschätzung verrät Ihnen, welche rechtlichen Möglichkeiten Sie haben.

Beitrag geprüft von

Rechtsanwalt Philipp Caba**

Philipp Caba ist ein erfahrener Rechtsanwalt mit Schwerpunkt auf Zivil-, Bank- und Versicherungsrecht. Er studierte in Deutschland und Schweden und ist Geschäftsführer der Gansel Rechtsanwälte Rechtsanwaltsgesellschaft mbH.

* Angestellte Anwälte, ** Geschäftsführer, *** Freischaffende Rechtsanwälte